Новости рынков |Управляющая компания «Мир Финансов» увеличила долю в СПБ Бирже с 9,5% до 10,18%

- 01 декабря 2021, 14:44

- |

- Закрытым паевым инвестиционным фондом комбинированным «Экватор+»,

- Закрытым паевым инвестиционным фондом комбинированным «Москва»,

- Закрытым паевым инвестиционным фондом комбинированным «Архипелаг»

2.7. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 10 880 656 шт./ 9,5372%.

2.8. Количество и доля голосов в процентах, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, право распоряжаться которым получило лицо после наступления соответствующего основания: 11 615 654 шт./ 10,1815%.

2.9. Дата наступления основания, в силу которого лицо приобрело право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: 29.11.2021 года.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |Фридом финанс планирует увеличить свою долю в СПБ бирже до 6-7%

- 30 ноября 2021, 23:50

- |

Новости рынков |ЦБ поддерживает IPO российских компаний и много сделал для снятия формальных барьеров — директор департамента

- 19 ноября 2021, 11:19

- |

Банк России поддерживает IPO российских компаний и много сделал для снятия формальных барьеров, которые упрощают сейчас выход компаний в открытое публичное пространство. Потому что эти проекты несут пользу для финансового рынка в целом, повышают разнообразие финансовых инструментов для инвесторов, несут пользу для самого бизнеса, являясь эффективным механизмом привлечения инвестиций в капитал— директор департамента инфраструктуры финансового рынка ЦБ РФ Лариса Селютина.

О состоявшемся IPO «СПБ Биржа»:

Для нас это очень важное событие. Я хочу поздравить руководство компании, акционеров и всех причастных к этому лиц с выходом «СПБ Биржи» на IPO. Мы надеемся, что это событие станет началом большого и непростого пути уже в статусе публичной компании…. Это дает новый потенциал и возможности для развития собственного бизнеса и финансового рынка в целом, потому что это инфраструктура

Я надеюсь, что это IPO будет успешным. Во всяком случае такой большой интерес к нашей инфраструктуре со стороны инвесторов в такой непростой пандемийный период оказался достаточно неожиданным

Новости рынков |Переподписка книги заявок в ходе IPO СПБ Биржа составила 500%

- 19 ноября 2021, 08:19

- |

Спрос на бумаги был сбалансированным, как со стороны розничных инвесторов, так и со стороны институциональных инвесторов и со стороны иностранных инвесторов

Собеседник:

«Акционеры биржи удовлетворены финансовыми показателями, которые генерит актив, а потому не торопятся выходить из бизнеса».

«Это не cash-out существующих акционеров, это – деньги на развитие- на усовершенствования сервисов биржи и на усиление ее финансовой надежности. Поэтому объем размещения небольшой. К тому же акционеры и инвесторы ждут размещения акций на зарубежных рынках. Вот тогда и будет большое размещение»

В ходе второго этапа на NASDAQ будут размещаться как новые акции (cash-in), так и пакеты акций текущих акционеров (cash-out)

Спрос на акции «СПБ Биржи» в ходе IPO составил $800 млн — Ведомости (vedomosti.ru)

Новости рынков |SPO СПБ Биржи может уменьшить долю купивших акции на IPO

- 19 ноября 2021, 08:16

- |

«СПБ Биржа» провела первичное размещение акций (IPO) по верхней границе ценового диапазона. Инвесторы оценили ее почти в $1,5 млрд.

В следующем году группа планирует SPO на NASDAQ, на которой будут размещаться как новые акции (cash-in), так и пакеты акций текущих акционеров (cash-out).

Однако новый раунд cash-in приведет к размытию доли текущих акционеров, а привлеченный капитал еще не успеет заработать, что отразится в снижении прибыли на акцию (EPS) для нынешних инвесторов.

SPO планируется по гибридной модели, то есть будут продаваться АДР как на новые акции, так и на существующие бумаги, говорили три источника “Ъ”, близких к бирже и ее акционерам.

Конкретных решений о реализации акций в ходе рассматриваемой сделки пока не принято — ВТБ

Ранее Роман Горюнов, не называя размер потенциального SPO, оценивал минимальный объем размещения за рубежом в $250–300 млн.

«Ощутимый недостаток размытия в том, что если в 2022 году она проведет SPO cash-in, то не успеет в этот год толком пустить средства в работу, но EPS будет делиться на увеличенное количество акций, то есть уменьшится на 10–20%» — аналитики «Велес Капитала»

https://www.kommersant.ru/doc/5080307

Новости рынков |Обзор прессы: Яндекс, Сегежа групп, Детский мир, СПБ биржа — 19/11/21

- 19 ноября 2021, 08:08

- |

SPO «СПБ Биржи» может уменьшить долю купивших акции на IPO

«СПБ Биржа» провела первичное размещение акций (IPO) по верхней границе ценового диапазона. Инвесторы оценили ее почти в $1,5 млрд. В следующем году группа планирует SPO на NASDAQ, на которой будут размещаться как новые акции (cash-in), так и пакеты акций текущих акционеров (cash-out). Однако новый раунд cash-in приведет к размытию доли текущих акционеров, а привлеченный капитал еще не успеет заработать, что отразится в снижении прибыли на акцию (EPS) для нынешних инвесторов.

https://www.kommersant.ru/doc/5080307

Спрос на акции «СПБ Биржи» в ходе IPO составил $800 млн

Переподписка книги заявок в ходе размещения составила 500%, а общий спрос оказался выше $800 млн, в то время как компания рассчитывала привлечь порядка $150 млн. Спрос на бумаги был сбалансированным, как со стороны розничных инвесторов, так и со стороны институциональных инвесторов и со стороны иностранных инвесторов. Спрос среди розничных инвесторов превысил $500 млн, а среди институциональных инвесторов отмечены крупные западные инвесторы.

( Читать дальше )

Новости рынков |СПб Биржа намерена разместить 15,2 млн новых Акций, составляющих 13,3% от текущего акционерного капитала, чтобы привлечь $175 млн — релиз

- 18 ноября 2021, 23:16

- |

- Цена IPO установлена на уровне 11,5 долларов США за одну обыкновенную акцию («Цена размещения»), эквивалентную 834,9 рубля по официальному курсу, установленному Банком России на 19 ноября 2021 г. Объявленная Цена размещения подразумевает стоимость компании до размещения (pre-money) в размере 1,3 млрд долларов США.

- В рамках Размещения Компания намерена разместить 15 217 392 новых Акций, составляющих 13,3% от текущего акционерного капитала, чтобы привлечь приблизительно 175 млн долларов США, предполагая, что Опцион на выкуп не будет исполнен и до вычета расходов на проведение Размещения. Компания планирует использовать привлеченные от Размещения средства на общекорпоративные цели, включая увеличение капитала ключевых операционных дочерних компаний СПБ Банк и СПБ Клиринг.

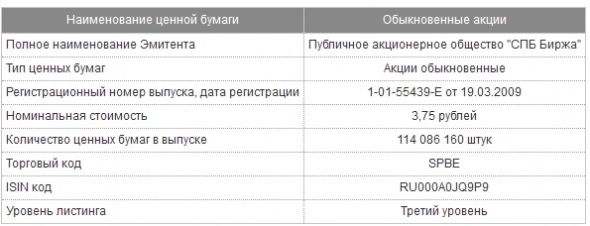

- Ожидается, что торги Акциями с тикером «SPBE» и ISIN RU000A0JQ9P9 начнутся на СПБ Бирже 19 ноября 2021 года, а инвесторы получат Акции, продаваемые в ходе Размещения, 23 ноября 2021 года с учетом соблюдения общепринятых условий закрытия сделки.

( Читать дальше )

Новости рынков |СПБ Биржа разместилась по ₽834,9 или $11,5 за акцию

- 18 ноября 2021, 19:56

- |

цена размещения одной Акции, в том числе при размещении Акций лицам, имеющим преимущественное право их приобретения, составляет 834,9 (восемьсот тридцать четыре целых девять десятых) рубля.

При оплате размещаемых Акций в долларах США сумма, которая должна быть внесена в счет оплаты каждой Акции, рассчитывается как эквивалент в долларах США указанной цены размещения одной Акции (834,9 (восемьсот тридцать четыре целых девять десятых) рубля) по официальному курсу, установленному Банком России на 19 ноября 2021 г., округленный до целого цента (целых центов) по правилам математического округления (при этом под правилом математического округления следует понимать метод округления, при котором значение целого цента (целых центов) не изменяется, если первая за округляемой цифра равна от 0 до 4, и изменяется, увеличиваясь на единицу, если первая за округляемой цифра равна от 5 до 9).

С учетом данного правила, при оплате Акций в долларах США сумма, подлежащая уплате за одну Акцию, составляет 11,5 (одиннадцать целых пять десятых) доллара США.

e-disclosure.ru/portal/event.aspx?EventId=LR0-CeqAHQE6kplq6sLvhnw-B-B

Новости рынков |Торги акциями СПБ Биржа на Мосбирже начнутся 19 ноября

- 18 ноября 2021, 18:03

- |

www.moex.com/n37901

Новости рынков |Предварительные торговые параметры торгов обыкновенными акциями СПБ Биржа

- 16 ноября 2021, 13:02

- |

- Торговый код SPBE

- ISIN RU000A0JQ9P9

- в Режиме основных торгов Т+ («Стакан Т+2», TQBR): 1 лот = 1 обыкновенная акция, минимальный шаг цены 0,1 руб.

- в Режимах торгов «РПС» (PSEQ) / «РПС с ЦК» (PTEQ): 1 лот = 1 обыкновенная акция, минимальный шаг цены 0,1 руб.

www.moex.com/n37799

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс